家族信託にかかる費用はいくら? 初期費用からランニングコストまで徹底解剖

「家族信託が良いことはわかった。でも、結局いくらかかるの?」 「弁護士や司法書士に頼むと、数百万円も取られるんじゃないか?」

新しい仕組みである家族信託(かぞくしんたく)について、最も不透明で、皆様が二の足を踏む原因となっているのが「費用」の問題です。

確かに、家族信託はタダではありません。しかし、その費用の「中身」と、成年後見制度など他の制度と比較した時の「トータルコスト」を知れば、決して高い買い物ではないことがわかります。

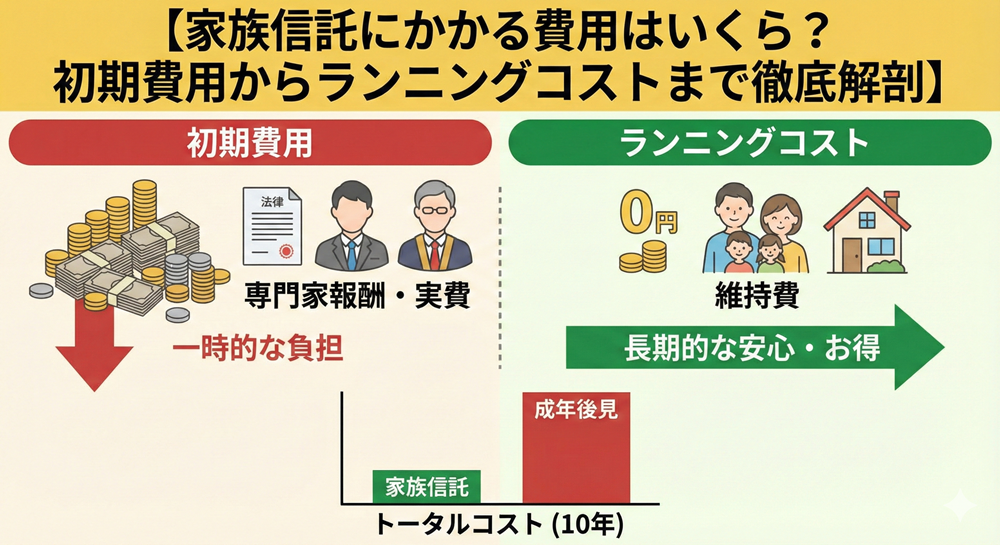

家族信託の費用構造は、「イニシャルコスト(初期費用)は高いが、ランニングコスト(維持費)は圧倒的に安い」というのが最大の特徴です。

この記事では、専門家のホームページを見ても「要見積もり」と書かれていてわかりにくい費用の内訳を、シミュレーションを交えて包み隠さず徹底解剖します。

1. 費用の全体像:大きく分けて3種類

家族信託にかかるお金は、大きく分けて以下の3つの要素で構成されています。

-

コンサルティング費用(専門家報酬):

-

司法書士や弁護士に設計を依頼する費用。これが一番大きいです。

-

-

実費(公証役場・法務局):

-

公正証書を作る手数料や、登記にかかる税金など、国や役場に払うお金です。

-

-

ランニングコスト(維持費):

-

契約後の管理費用。基本的には0円にできます。

-

2. 【初期費用】何にいくらかかる?

財産の額によって変動しますが、一般的な家庭(自宅+預貯金=3,000万円〜5,000万円程度)を想定して解説します。

① コンサルティング費用(専門家への報酬)

ここが最も不透明な部分ですが、業界の相場(スタンダード)は存在します。

一般的には、「信託する財産評価額の1.0%前後(最低報酬30万円〜50万円)」と設定している事務所が多いです。

-

信託財産 3,000万円の場合: 30万円〜40万円程度

-

信託財産 5,000万円の場合: 50万円〜60万円程度

「高い!」と思われるかもしれません。しかし、家族信託は単に書類を作るだけではなく、「将来誰に承継させるか」「認知症になったらどうするか」「税金はどうなるか」という数十年先までの設計図を描く作業です。そのオーダーメイドの設計料とお考えください。

② 公正証書作成費用(公証役場へ)

家族信託の契約書は、銀行口座の開設やトラブル防止のために「公正証書(こうせいしょうしょ)」にするのが原則です。

これは公証役場で支払う法定費用で、信託する財産の額によって決まります。

-

目安: 3万円〜10万円程度

(※財産額が5,000万円までなら、約4万3000円+加算手数料など)

③ 登録免許税(法務局へ)

自宅などの不動産を信託する場合、名義を親(委託者)から子(受託者)に変える「信託登記」が必要です。この時にかかる税金です。

-

計算式: 固定資産税評価額 × 0.4%

(※土地は0.3%に軽減される場合あり)

-

例: 評価額2,000万円の土地建物なら、約8万円。

【注意】

これは「売買」や「生前贈与」の時の税率(2.0%)に比べると、5分の1の安さです。家族信託が不動産承継に強いと言われる理由の一つです。

3. 【シミュレーション】総額でいくら用意すればいい?

では、具体的なモデルケースで総額を計算してみましょう。

【モデルケース:Aさん親子】

-

信託する財産:

-

自宅(評価額1,500万円)

-

現金(1,500万円)

-

合計:3,000万円

-

| 費用の項目 | 金額の目安 | 備考 |

| ① 専門家報酬 | 350,000円 | 財産額の1%+α(相場) |

| ② 公正証書費用 | 40,000円 | 法定費用 |

| ③ 登録免許税 | 60,000円 | 1,500万円×0.4% |

| ④ 戸籍取得等の実費 | 10,000円 | 切手代や証明書代 |

| 合計(税抜) | 460,000円 | 消費税を入れると約50万円 |

結論:初期費用として「50万円〜70万円」程度を見ておけば間違いありません。

この金額を、「高い」と見るか「安い」と見るか。それは次の「ランニングコスト」との比較で明らかになります。

4. 【維持費】成年後見制度と比較すると「激安」な理由

家族信託の真価は、契約した「後」にあります。

家族信託のランニングコスト

-

基本:0円

-

お金を管理するのは家族(子供)なので、報酬を払う必要がありません。

-

※専門家を「信託監督人」として付ける場合は月額1〜2万円かかりますが、家族仲が良ければ基本的に不要です。

成年後見制度のランニングコスト

一方、比較対象となる「成年後見制度(法定後見)」はどうでしょうか。

-

初期費用: 10万円〜20万円(裁判所への申立て費用など。安い!)

-

維持費: 月額2万円〜6万円(司法書士や弁護士への報酬)

もし親御さんが認知症になってから10年間生きたとすると…

-

月3万円 × 12ヶ月 × 10年 = 360万円

【トータルコストの比較】

-

家族信託: 初期50万円 + 維持費0円 = 50万円

-

成年後見: 初期15万円 + 維持費360万円 = 375万円

ご覧の通り、およそ2年〜3年で損益分岐点を超えます。

長生きすればするほど、家族信託の方が圧倒的にコストパフォーマンスが良いのです。

5. 自分でやれば安くなる? 「DIY信託」の危険性

「専門家に払う30万円〜50万円がもったいない。ネットでひな形を拾って自分で契約書を作れないか?」

そう考える方もいらっしゃいます。これを「自己信託(DIY信託)」と呼びますが、絶対にやめたほうがいいです。

理由は3つあります。

-

銀行口座が作れない:

金融機関は、専門家が関与していない「素人が作った信託契約書」では、信託口口座(お金を管理する専用口座)の開設を断るケースがほとんどです。口座が作れなければ、現金の管理ができず計画倒れになります。

-

法的な不備のリスク:

「遺留分(他の兄弟の取り分)」を侵害していたり、登記できない文言になっていたりすると、将来確実に揉めます。

-

無駄な税金がかかる:

契約書の書き方一つで、特例が使えなくなったり、贈与とみなされて高い税金がかかったりするリスクがあります。

50万円をケチった結果、数百万円の損害が出る。それが法律の世界です。

ここは「安心料」としてプロに任せるべき部分です。

6. まとめ:それは「浪費」ではなく「投資」である

家族信託にかかる50万円〜70万円という金額。

一括で払うには大きな額ですが、これは資産を守るための「必要経費」であり、家族の平穏を買うための「投資」です。

もし対策をせずに親御さんが認知症になれば、資産は凍結されます。

1,500万円の自宅が売れずに空き家になり、修繕費と固定資産税だけを払い続ける…そんな「負動産」になるリスクを、50万円で回避できると考えれば、決して高いものではありません。

まずは、お近くの専門家(司法書士など)に「見積もり」を取ることから始めてみてはいかがでしょうか?

多くの事務所では、初回の相談や見積もり作成は無料で行っています。

「うちはこれくらいの財産だけど、いくらかかりますか?」

その一言を聞くだけで、漠然とした不安は解消されるはずです。