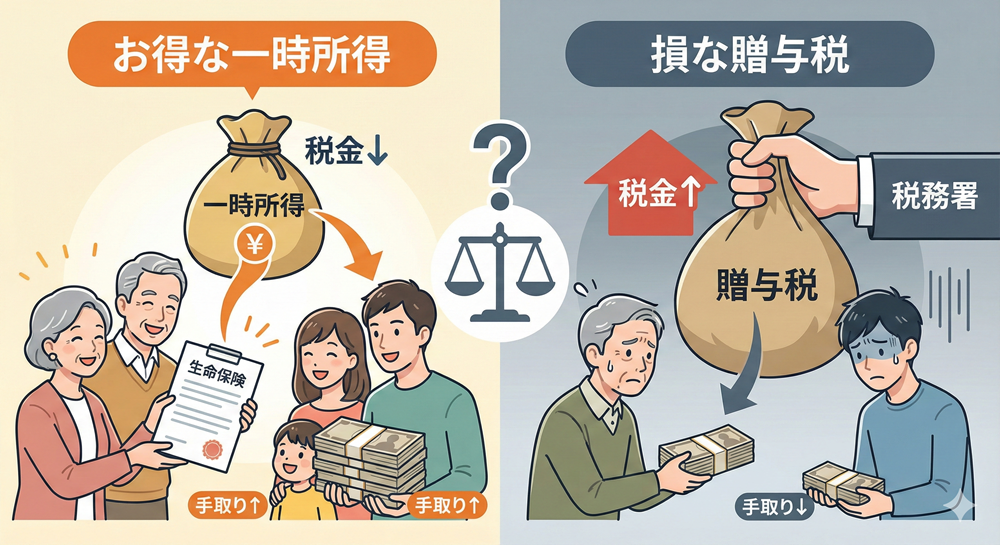

生命保険を活用した生前贈与の裏ワザ。「一時所得」と「贈与税」どっちがお得?

「現金をそのまま渡すと、税金が高い」 「毎年110万円の贈与(暦年贈与)は、手間がかかる上に、無駄遣いされそうで心配だ」

資産承継を考えるシニア世代にとって、孫や子供への資金援助は悩みの種です。 そこで今、富裕層や賢い資産家の間で密かに使われているのが、「生命保険」を活用した生前贈与のテクニックです。

実は、生命保険の受け取り金にかかる税金は、「誰が保険料を払い、誰が受け取るか」という契約形態によって、税金の種類がガラリと変わります。

結論から言うと、最も税金が安くなる(手取りが増える)のは、「一時所得(所得税)」として受け取るパターンです。 場合によっては、贈与税として受け取るよりも、税額が数十万円〜数百万円も安くなることがあります。

この記事では、生命保険の契約形態による税金の違いと、最もお得に資産を移転するための「裏ワザ」的な活用術を、シミュレーションを交えて解説します。

1. 生命保険の税金は「3つの登場人物」で決まる

まず、生命保険の税金の仕組みを理解しましょう。重要なのは以下の3人の登場人物です。

-

契約者(保険料負担者): お金を払う人

-

被保険者: 保険の対象となる人

-

受取人: お金をもらう人

この組み合わせによって、満期保険金(または解約返戻金)を受け取った時にかかる税金は、以下の3パターンに分かれます。

| パターン | 契約者(払う人) | 被保険者 | 受取人(もらう人) | かかる税金 |

| A | 父 | 父(または母) | 子 | 贈与税 |

| B | 子 | 父(または母) | 子 | 所得税(一時所得) |

| C | 父 | 父 | 母 | 相続税(※死亡時) |

今回比較するのは、生きてお金を渡す A(贈与税) と B(所得税) です。

多くの人が、何も考えずに A(父が払って、子が受け取る) の契約にしてしまい、高い贈与税を払っています。

しかし、目指すべき正解は「B(所得税)」なのです。

2. なぜ「一時所得」が圧倒的にお得なのか?

「所得税」と聞くと、「給料と一緒に課税されるから高くなるのでは?」と心配になるかもしれません。

しかし、生命保険の満期金などは「一時所得」という、税制上もっとも優遇された特別な枠組みで計算されます。

一時所得には、「2つの強力な節税メリット」があります。

メリット①:税金がかかるのは「利益」だけ

-

贈与税の場合: 受け取った金額「全額」に対して課税されます。

-

一時所得の場合: 受け取った金額から「払い込んだ保険料(経費)」を引いた「利益分」にしか課税されません。

メリット②:さらに「1/2」になる魔法の計算式

一時所得の課税対象額は、以下の計算式で求められます。

利益から50万円を引いて、さらに半分にした金額にしか税金がかからないのです。

つまり、利益が50万円以下なら税金はゼロ。利益が大きくても、実質的な税負担は極めて軽くなります。

3. 【シミュレーション】手取り額にこれだけの差が出る!

具体的な数字で比較してみましょう。

【前提条件】

-

満期保険金:500万円 を子が受け取る

-

(Bパターンの場合)子が払い込んだ保険料総額:400万円

-

※子の他の所得税率は20%(住民税10%と合わせて30%)と仮定

-

※贈与税は基礎控除(110万円)のみ適用と仮定

パターンA:父が払って、子が受け取る(贈与税)

父が全額払っていた保険が満期になり、500万円が子の口座に振り込まれたケースです。

-

課税対象: 500万円 − 110万円(基礎控除) = 390万円

-

贈与税額: 390万円 × 20% − 25万円 = 53万円

→ 税金:約53万円

パターンB:子が払って、子が受け取る(一時所得)

子が契約者となり保険料を払っていたケースです(※保険料の出処については後述します)。

-

利益の計算: 500万円(受取額) − 400万円(払込額) = 100万円

-

課税対象(一時所得): (100万円 − 50万円) × 1/2 = 25万円

-

所得税・住民税: 25万円 × 30% = 7.5万円

→ 税金:約7.5万円

【衝撃の結果】

同じ500万円を受け取るのに、

贈与税なら53万円 vs 一時所得なら7.5万円。

その差は歴然です。金額が大きくなればなるほど、この差は広がります。

4. どうやって「Bパターン(一時所得)」を作るのか?

「でも、子供には保険料を払うお金なんてないよ」

そう思われるでしょう。ここで登場するのが、「暦年贈与」と「生命保険」を組み合わせる裏ワザです。

手順①:現金を贈与する

まず、親から子へ、毎年110万円以内(贈与税がかからない範囲)の現金を贈与します。

※例:毎年100万円を子の口座に振り込む。

手順②:子がそのお金で保険料を払う

子は、もらったお金を使って、「契約者=子」となっている生命保険の保険料を支払います。

これだけです。

こうすることで、形式上は「子が自分で保険料を払い、子が満期金を受け取る」という形が完成します。

実質的なお金の出処は親ですが、毎年の贈与契約が適正に行われていれば、満期金は堂々と「一時所得」として処理できるのです。

5. さらにこんなメリットも! 現金贈与より優れている点

このスキームには、節税以外にもシニア世代に嬉しいメリットがあります。

-

「無駄遣い」をロックできる

現金をそのまま渡すと、車や遊興費に使われてしまうかもしれません。しかし、「保険料」として払わせれば、満期(例えば10年後)までそのお金は引き出せません。「将来のために強制的に貯金させる」ことができます。

-

贈与の「証拠」が残る

「贈与契約書」に加えて、「保険料の支払い履歴(親の口座→子の口座→保険会社)」が通帳に残るため、税務署に対しても「名義預金ではなく、確かに贈与を行い、子が管理・使用した」という強力な証拠になります。

6. 注意点:ここを間違えると否認される!

この裏ワザを成功させるためには、いくつかの注意点があります。

① 贈与契約書を毎年作る

「保険料の分だけ勝手に引き落とし」にするのはNGです。

毎年、「今年は100万円あげます」「もらいます」という贈与契約書を作成し、銀行振込でお金を移動させる手間を惜しまないでください。

② 保険料控除は「子」が使う

年末調整などの「生命保険料控除」は、保険料を負担した人(子)が申告します。もし親が申告してしまうと、「実質的な契約者は親だ(=贈与税の対象)」とみなされるリスクがあります。

③ 途中で「契約者変更」する場合の注意

すでに親が払っている保険を、途中から子に名義変更することも可能です。

ただし、その時点での「解約返戻金相当額」が、親から子への贈与(贈与税の対象)となります。

評価額が低いタイミングで名義を変え、残りの期間の保険料を子が払うようにすれば、将来の満期金を一時所得化することができます。

まとめ:出口戦略を考えた「賢い贈与」を

ただ漫然とお金を渡すのと、税金の仕組みを理解して渡すのとでは、子供の手元に残る金額に数百万円の差が出ます。

-

何も考えずに渡す → 贈与税(高い)

-

仕組みを作って渡す → 一時所得(安い)

「生命保険」は、万が一の保障だけでなく、こうした資産移転のツールとしても最強の味方になります。

これから贈与を始める方も、すでに始めている方も、一度保険証券を見直し、「契約者」が誰になっているかを確認してみてはいかがでしょうか。

その一手間が、大切なお金を税務署ではなく、愛する家族に届けるための鍵となります。