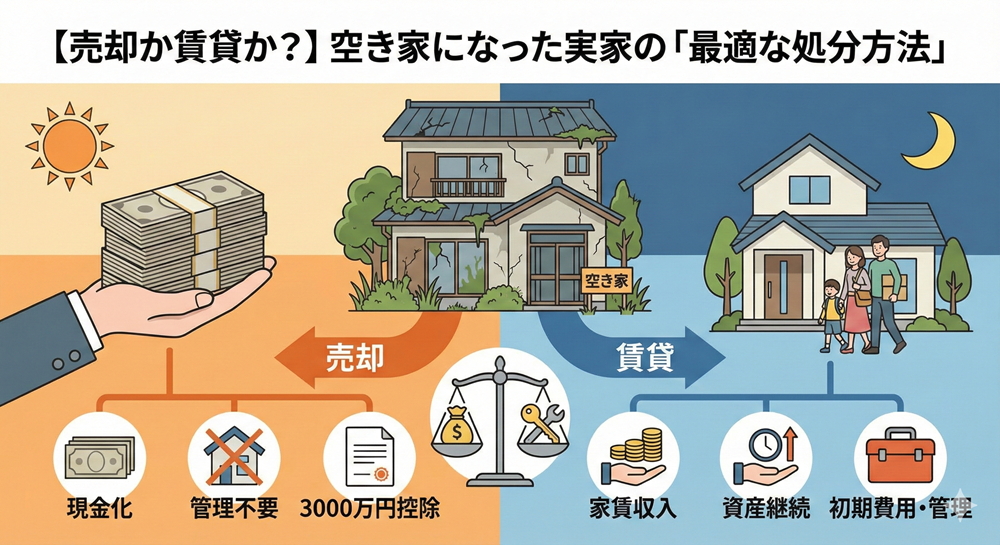

【売却か賃貸か?】空き家になった実家の「最適な処分方法」

親が亡くなったり、施設に入居したりして、誰も住まなくなった「実家」。 思い出が詰まった場所だけに、「とりあえずそのままにしておこう」と判断を先送りにしてしまう方が非常に多いのが現実です。

しかし、厳しい現実をお伝えすると、今の日本において「空き家の放置」は、資産を目減りさせるどころか、家計を脅かす「負債」になりかねません。

固定資産税、維持管理の手間、そして近隣トラブル…。 これらから解放されるには、「売却」して現金化するか、「賃貸」に出して収益化するか、早急な決断が必要です。

この記事では、不動産のプロの視点から、それぞれのメリット・デメリットを比較し、あなたの実家に最適な処分方法を見極めるための判断基準を解説します。

1. 放置は厳禁! 空き家が抱える「3つのリスク」

まず、「まだ決められないから」と放置することのリスクを知っておきましょう。

① お金のリスク(税金と維持費)

人が住んでいなくても、固定資産税と都市計画税は毎年かかります。さらに、適切な管理がされていないと自治体に「特定空き家」に指定され、固定資産税の軽減措置が外れ、税額が最大6倍に跳ね上がる可能性があります。

② 資産価値のリスク(老朽化)

「家は人が住まないと傷む」と言われますが、これは本当です。換気がされないと湿気がこもり、カビやシロアリの原因になります。放置すればするほど、売る時の値段は下がります。

③ 責任のリスク(損害賠償)

台風で屋根瓦が飛んで隣の家を傷つけたり、老朽化した塀が崩れて通行人に怪我をさせたりした場合、その責任(損害賠償)は所有者であるあなたが負わなければなりません。

2. 選択肢①:「売却」して現金化する

最も一般的で、トラブルが少ないのがこの方法です。

メリット

-

現金が手に入る: まとまった現金が入れば、老後資金や教育費に充てられます。

-

維持費からの解放: 固定資産税や草むしりなどの管理から完全に解放されます。

-

相続トラブルの防止: 兄弟がいる場合、不動産のまま分けるのは困難ですが、現金化すれば「1円単位」できれいに分割できます(換価分割)。

デメリット

-

実家がなくなる喪失感: 思い出の場所が物理的に消滅します。

-

売却コスト: 仲介手数料(売値の約3%+6万円)や、家の荷物の撤去費用、測量費などがかかります。

【重要】売却時の最強の節税策「3,000万円特別控除」

実家を売却する場合、絶対に知っておくべき特例があります。 相続した空き家を売って利益が出た場合、通常は約20%の税金(譲渡所得税)がかかりますが、一定の要件を満たせば「利益から3,000万円まで差し引いて計算できる(=税金がゼロになる可能性が高い)」という特例です。

-

主な条件:

-

昭和56年5月31日以前に建築された家(旧耐震)であること(※現行の耐震基準に適合させるか、解体して更地にする必要あり)。

-

相続開始から3年を経過する日の属する年の12月31日までに売ること。

-

ポイント 「3年以内」という期限がカギです。迷って放置していると、この数百万円単位の節税チャンスを逃してしまいます。

3. 選択肢②:「賃貸」に出して大家になる

「愛着ある家を残したい」「家賃収入が欲しい」という方に選ばれる方法です。

メリット

-

家を残せる: 所有権を持ったままなので、将来自分や子供が住む選択肢を残せます。

-

継続的な収入: 毎月の家賃収入(インカムゲイン)が入ります。

-

節税効果: 固定資産税やリフォーム代を経費として計上できます。

デメリット

-

初期費用がかかる: 人に貸すためには、水回りの交換やクリーニングなど、数百万円規模のリフォームが必要になることが多いです。

-

空室リスク: 入居者が決まらなければ、リフォーム代が回収できず赤字になります。

-

流動性の低下: 一度貸してしまうと、入居者の権利(借地借家法)が強いため、「売りたい時に簡単に売れない」状態になります。オーナーチェンジ物件として売る場合、相場より安くなる傾向があります。

4. 【徹底比較】あなたの実家はどっち向き? 判断フローチャート

「売却」と「賃貸」、どちらが正解かは物件の条件によります。以下の基準で判断してみましょう。

| 判断基準 | 売却をおすすめするケース | 賃貸をおすすめするケース |

| 立地 | 駅から遠い、地方、需要が少ないエリア | 駅近、都心部、人気学区(借り手がすぐつく) |

| 築年数 | 築30年以上(建物の価値が低い) | 築浅、または古民家として価値がある |

| 資金力 | リフォーム費用をかけたくない | 初期投資(リフォーム)ができる余裕がある |

| 相続人 | 兄弟が複数いる(遺産分割が必要) | 一人っ子、または自分が単独で相続する |

| 将来 | 多分もう戻ってこない | 将来的に自分や子供が住む可能性がある |

プロの視点:迷ったら「売却」が安全策

日本の住宅市場では、木造住宅の価値は20〜25年でほぼゼロになります。 賃貸経営は立派な「事業」です。「なんとなく貸せば家賃が入る」ほど甘くはありません。 入居者からのクレーム対応や修繕義務を負う覚悟がない場合、あるいは立地が抜群に良い場合を除いて、「早めに売却して現金化し、そのお金を運用する」ほうが、資産形成の観点からは合理的であるケースが大半です。

5. 第3の選択肢と「空き家バンク」

「売りたいけど売れない(田舎すぎて買い手がいない)」という場合はどうすれば良いでしょうか。

-

空き家バンクへの登録: 各自治体が運営するマッチングサイトです。営利目的の不動産会社が扱わないような安い物件でも、移住希望者が見つけてくれる可能性があります。

-

隣地への売却・贈与: お隣さんが「土地を広げたい」と思っているケースがあります。相場より安くても、手放せるなら御の字です。

-

相続土地国庫帰属制度: 条件は厳しいですが、審査に通れば土地を国に引き取ってもらう制度も2023年から始まっています(負担金が必要)。

まとめ:決断の先送りは「百害あって一利なし」

実家の処分は、感情的な整理がつかず、どうしても後回しになりがちです。 しかし、不動産は「生もの」です。誰も住まない家の価値は、今日が一番高く、明日は下がります。

-

現金化してスッキリ分けたいなら「売却」。

-

立地が良く、大家業をする覚悟があるなら「賃貸」。

-

どちらにするにしても、相続から「3年以内」に行動する(節税のため)。

まずは、実家に対する感情を一度横に置き、「資産」として冷静に評価することから始めましょう。