リバースモーゲージとは?メリット・デメリットや注意点などを解説

高齢化が進み、将来的な年金支給額の引下げを懸念する人も少なくない中で、住宅ローンの返済などに貯蓄や退職金を使ってしまうと、老後の生活費や医療・介護費などが足りなくなるという不安を抱えている中高年の方は多いのではないでしょうか?

そういった方のためにリバースモーゲージという商品があります。このリバースモーゲージをうまく活用する事で老後資金を調達でき、余裕を持った老後を過ごす事が可能になる一方で、相続に関連するデメリットもあります。

今回はリバースモーゲージのメリットとデメリット、リバースモーゲージをおすすめしたい方について解説します。

|

■この記事の要約 ・リバースモーゲージとは、自宅を担保にした中高年世代向けのローン商品。 ・返済方法や利用条件などがあるので自分が望むライフスタイルを明確にしておく。相続人がいる場合は制度利用前に必ず相続人の同意をとっておくこと。 ・リバースモーゲージのメリット・デメリットを十分に把握した上で検討すること。 |

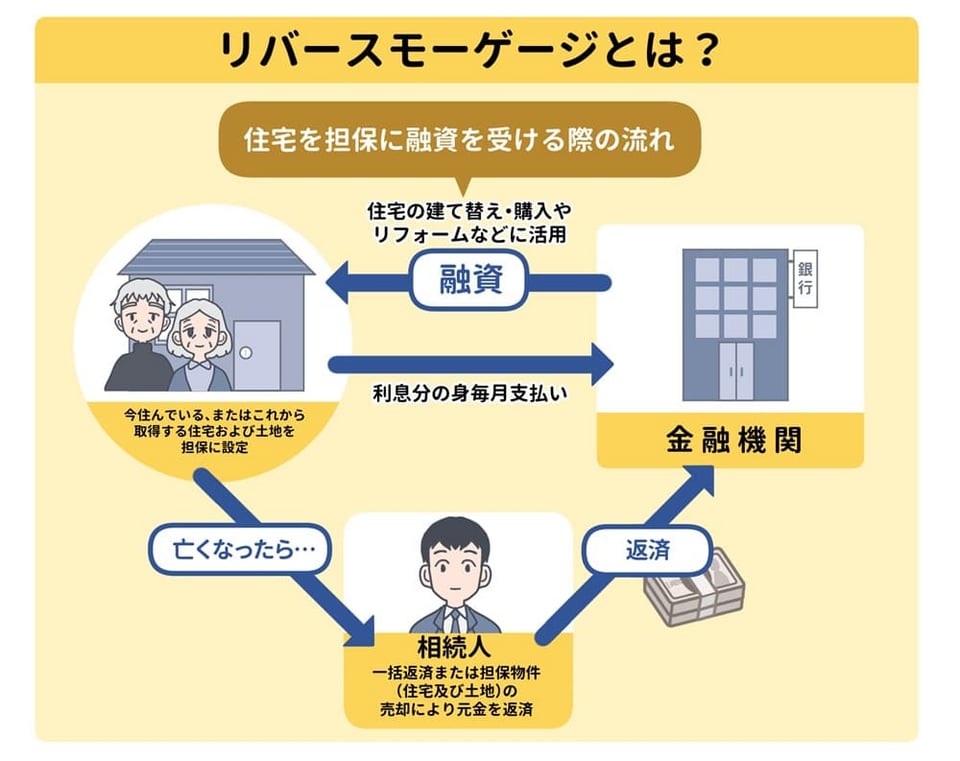

リバースモーゲージとは?

リバースモーゲージとは、自宅を担保に借入を行い、契約者が亡くなった際に担保になっていた自宅を売却し借入を返済する仕組みのことです。

住み慣れた家に住み続けながら資金を得られる点が特徴で、主に高齢者世帯の生活資金やリフォーム費用などに活用されています。

リバースモーゲージの返済方法

リコース型

契約者の死後、担保物件を売却して元本部分を返済する際、売却価格が元本額よりも低く全額を返済できなかった場合に、残りの金額を相続人の方が返済する方法

ノンリコース型

リコース型と異なり、担保物件を売却して借入残債が残った場合であっても、相続人には残債を返済する必要はありません。

リバースモーゲージの利用条件

金融機関ごとに異なりますが、対象者や対象物件に次のような条件が設けられています。

対象者

・自宅に本人が1人暮らし、あるいは配偶者と2人暮らしであること。子どもや親族などが同居している場合は利用できない。

・多くは、本人だけでなく配偶者にも年齢制限がある。

対象物件

・「東京23区に建つ、評価額2000万円以上の戸建て」などのように、多くは、対象物件の条件が設定されている。

・マンションが対象となる場合は、地域・評価額のほか、築年数、広さ、総戸数などに条件が設定される。

・借地や借家は通常、対象外

・住宅ローン残債があると利用できない商品と可能な商品がある。

相続人の同意

・契約者や配偶者の推定相続人(法定相続人予定者)のうち1人(金融機関によっては全員)の同意を得ることが必要。

リバースモーゲージのメリット・デメリット

金融機関によって異なる場合がありますが、メリットとデメリット・注意点は以下になります。

リバースモーゲージのメリット

・住宅や土地を担保にして、自宅に住み続けながら老後資金の借入れができる

・生存中は返済がないか、あっても利息のみの返済で負担が軽い

・元金の返済は、借入人が死亡した際に現金一括または、自宅の売却のいずれかを選べる(借入人の生存中に繰上返済することも可能)

・年収要件はないか、あったとしても低め

・退職金や預貯金などのまとまった資金を残しておくことで、居住環境を確保しながら老後資金の減少を遅らせることができる

リバースモーゲージのデメリット・注意点

・長生きすればするほど、最初に設定された融資限度額まで資金を使ってしまうリスクがある

・生存中に土地・建物の価値が下落すれば、融資限度額の見直しがされるリスクがある

・金利変動リスクがある

・リコース型の場合、相続人に負担が発生する可能性がある

・亡くなったときに家を売却して返済するため遺族に家を残せない

・本人と配偶者以外に同居人がいると利用できない

リバースモーゲージがおすすめな人

リバースモーゲージは借入れ資金の使いみちが自由の場合が多く、様々な用途に融資金が使えます。特に以下の項目に当てはまる方にリバースモーゲージはおすすめです。

老後の資金に不安がある人

リバースモーゲージは、毎月返すのが利息のみなので、家計に響きにくいのが特徴です。そのため、自宅に住み続けながら生活資金を増やしたい、老後資金が不安だという人には向いています。

ただし、注意点もあり、リバースモーゲージは、契約者が亡くなったときに自宅を売却して元本と利息を返す仕組みです。そのため、長生きすると、自宅を失う可能性があるというデメリットがありますので予め注意しておきましょう。

相続人がいない、相続人に家を相続させたくない人

相続人がいない人や子世代が家を相続する意思がない、あるいは相続させるべきではないと考えている人にもお勧めです。

ただし、1人でも子どもがいる場合は、リバースモーゲージを利用する前に必ず同意を得るようにしてください。

仮に子どもが同居している場合、債務者の死後は自宅などの売却で一括返済する必要があるめ、居住物件を失ってしまうおそれがあります。

住宅ローンの残債があり、毎月の返済負担が大きい人

定年後にも住宅ローンの返済が残っている人には、リバースモーゲージによる借り換えが有利です。年金生活になってからの住宅ローンの返済は大きな負担となりますが、借り換えができれば利息のみの返済ですみます。

将来施設への入居を考えている人

現在は自宅に1人暮しで、将来は老人ホームなどに入居しようと考える人にも、リバースモーゲージは利用価値があります。借入れた資金を、施設の入居費用に充てられるからです。元気なうちは自宅で過ごし、健康が不安になったら施設で生活するプランを実行する助けになります。

リバースモーゲージでよくある質問

Q:残債は子どもに引き継がれるのか?

A:リバースモーゲージの返済方法によって変わります。ノンリコース型の返済方法であれば契約者もしくは契約を引き継いだ配偶者が亡くなった際も、子供に残債務は引き継がれません。ただし、残債の返済がなくなる場合、一時所得が発生します。また、売却代金が借入額を上回る場合、譲渡所得がかかります。

リコース型の場合、契約者の死亡後に自宅を売却したとき、売却額が借入額を下回ると残債が相続人に請求されます。

Q:利息はいつまで支払う?

A:利息の支払いは、生涯にわたって続きます。ただし、通常の住宅ローンとは違い、生存中に元金を返済する必要はないため、月々の支払い額を抑えることができます。

また、商品によっては契約期限が定められており、期限満了に伴い元金の返済が発生するケースもあるため、商品選びの際は注意しなければなりません。

まとめ

今回は、リバースモーゲージについてのメリット・デメリットやリバースモーゲージが選択肢としておすすめできる人などを紹介しました。

リバースモーゲージは自宅に住みながら資金を得られる便利な制度ですが、前提として相続人がいる場合、リバースモーゲージ利用に際しては相続人の同意をきちんと得ることが大切です。

老後資金を確保しておきたい、余暇を楽しむために貯金は切り崩したくないといった方には適したローンかもしれません。制度のメリット・デメリットを正しく理解し、ライフスタイルに合った使い方を検討しましょう。